Оформление ипотечного займа не всегда проходит гладко даже для ответственных заемщиков, для тех же, у кого испорчена кредитная история, получение столь крупной ссуды может стать настоящей проблемой. Банки не готовы рисковать такими большими денежными суммами, поэтому дают ипотеку лишь надежным и платежеспособным клиентам. Наличие даже минимальных просрочек в прошлом может помешать в осуществлении мечты о собственном жилье, даже если произошли они не по вине заемщика. Так возможна ли ипотека с плохой кредитной историей?

Что такое кредитная история, и почему она портится

Кредитование настолько прочно вошло в нашу жизнь, что к получению денег в долг у банка сегодня относятся как к самой обыденной вещи. Совсем иначе дела обстояли еще 10-15 лет назад: кредитов опасались, о них мало знали, а многие, и вовсе, относились к ним легкомысленно. Возможность получить все и сразу, без долгого процесса самостоятельного накопления денег многим вскружила голову. Многие брали кредиты один за одним, не задумываясь о том, как будут их возвращать. Часто, получивший кредит клиент относился к разъяснениям банка о важности своевременного внесения ежемесячных платежей без должной ответственности, думая, что просрочки не могут слишком осложнить ему жизнь.

И каково же было удивление таких клиентов, когда при последующих обращениях в банки за новым займом они получали отказ. Причина этому – испорченная кредитная история. Дело в том, что любой банк, дающий кредит, в обязательном порядке отправляет данные о заемщике в Бюро кредитных историй.

Совокупность всей собранной банками информации формирует личное финансовое дело, своего рода, паспорт благонадежности того или иного лица.

Поскольку БКИ в нашей стране немного, всего пару десятков, с каждым из них сотрудничает сразу несколько банков, что позволяет им получать информацию даже о тех просрочках клиента, которые были совершены в другой финансовой организации. Именно на основе этих данных, банк, в основном, и принимает решение о том, давать или не давать потенциальному заемщику деньги в долг.

Как портится КИ?

Просрочки могут образовываться по нескольким причинам, как по вине самого нерадивого клиента, так и по стечению обстоятельств. Хотя большинство клиентов и обвиняет банки во всех грехах, к сожалению, в большинстве случаев, в образовании долгов виноваты сами заемщики. Банк – это не фонд помощи нуждающимся и не благотворительная организация, а компания, заинтересованная в получении прибыли, так же, как и любая другая коммерческая организация. Именно поэтому, они дают заемы на строго оговоренных условиях, прописанных в договоре. В нем всегда четко прописаны даты и суммы платежа, возможные штрафы и пени, а также рекомендуемые способы погашения ежемесячных платежей.

Даже если деньги поступили на счет клиента с опозданием в 1 день или в количестве всего пары рублей меньше, чем положено, это грозит образованием задолженности и испорченной кредитной историей. И это не просто прихоть банка: согласно установленным законом требованиям, компании несут серьезные убытки при каждом случае возврата долга клиентом позже положенного срока. Именно поэтому, дать деньги в долг тому, в ком финансовые организации не уверены, они не могут.

Даже если клиент лишился работы, не успел вернуться из заграничной поездки или был в больнице, что послужило причиной отсутствия платежа на счету в срок, это не является проблемой банка. Кстати, при наступлении подобных ситуации, стоит всегда заранее обращаться в банк, чтобы объяснить сложившуюся ситуацию. Если сотрудники компании сочтут ее уважительной, штрафные санкции применяться не будут, иногда заемщикам даже предоставляют кредитные каникулы на время, пока ситуация не стабилизируется.

Если же платеж не поступил в срок из-за технического сбоя, необходимо подать официальное обращение в финансовую структуру, приложив доказательства того, что вы деньги отправили в положенные сроки. Данный вопрос решается в индивидуальном порядке, и, если аргументы сочтут вескими, банк может направить в БКИ обращение, с требованием убрать информацию о факте просроченной задолженности.

Как исправить кредитную историю

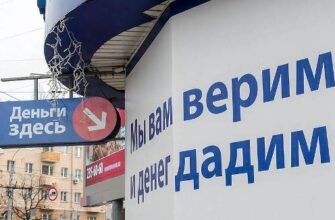

При плохой кредитной истории практически нереально взять не только ипотечный кредит, но и ссуды наличными или на приобретение авто. Впрочем, в бочку дегтя можно влить немного меда, чтобы сгладить прошлые прегрешения. Если банки строго проверяют данные клиентов, то микрофинансовые организации настроены к ним более лояльно. Что радует, многие МФО также сотрудничают с БКИ. Если вы сомневаетесь, дадут ли ипотеку, если плохая кредитная история, стоит немного ее исправить.

Для этого необходимо обратиться в МФО, сотрудничающую с БКИ, и попытаться оформить небольшой займ там. Если ссуду выдадут, необходимо погасить ее без просрочек.

Повторение этой процедуры 2-3 раза поможет улучшить свою финансовую биографию и покажет банку, что в данный момент вы вполне платежеспособны.

Где получить ипотеку, если вы в «черном списке»?

Решая, как взять ипотеку с плохой кредитной историей, стоит обратить внимание на банки, которые не являются титанами финансового рынка. В поисках постоянных клиентов такие компании часто закрывают глаза на моменты, которые являются принципиальными для крупных и уже зарекомендовавших себя организаций.

Стоит попытать счастья и в банке, где вы получаете заработную плату. Если вы получаете достаточно, а выплаты стабильны, финансовая организация пойдет вам навстречу в решении вопроса, как получить ипотеку с плохой кредитной историей. Кроме того, зарплатным клиентам часто предлагают сниженные процентные ставки и не требуют большое число документов, что облегчит процесс получения ссуды.

Вопрос о том, как оформить ипотеку, предстает в более радужном свете для тех, у кого уже есть собственная недвижимость. Ее можно предоставить банку в качестве дополнительного обеспечения, отдав в залог на весь срок кредитования. Если платежи вы будете выплачивать согласно договору, рисков практически нет – после выплаты всей суммы, имущество выйдет из-под залога.

Условия предоставления

Конечно, даже если банк и одобрит заявку подобным клиентам, условия кредитования будут не такими выгодными, как при стандартных условиях. Это проявится в более высокой процентной ставке, небольшом сроке возврата долга и меньшей, чем возможно в обычной ситуации, сумме. Кроме того, могут потребоваться и дополнительные документы, например, справки из всех предыдущих банков, что долги закрыты, или детальные выписки со счетов.

В заключение, хочется сказать, что ничего не возможного нет. Конечно, путь получения ипотеки с испорченной КИ тернист, однако, если испробовать все представленные выше способы и обратиться в большое число банков, шанс на успех, все же, есть.

Источник: